この記事にはPR・広告(アフィリエイトリンク)が含まれるのであらかじめご了承下さい。

みなさんは家計や資産の管理をどのように行っているでしょうか?

紙の家計簿?家計簿アプリ?スプレッドシート?いろいろ選択肢がありますよね。

まさに十人十色と言っていい程、いろいろな方法で管理していると思います。

ですが、選択肢がありすぎるがゆえに、これから新たに始めようと思うと逆に困りますよね。

一番いい正解があるはずだと思うと沼って動けなくなってしまいます。

今回は私がどんな風に管理を行っているのかを紹介していこうと思います。

私の方法はちょっと変わった管理方法だと思います。

なので、「こんな風に管理している人もいるんだぁ」って感じで見てもらえると嬉しいです。

「自分に合った方法は人それぞれなんだなぁ」と感じてもらえたらと思います。

資産と家計の管理を分けている

まず最初に言いますと、私は「資産の管理」と「収支の管理」とで分けています。

分かれてしまったといった方が正しいかもしれませんが。

なので、資産管理と収支管理それぞれについて述べていきます。

資産管理はマネーフォワードME

まずは資産の管理です。資産管理にはマネーフォワードMEを使用しています。

マネーフォワードといえば、家計簿アプリの代表格の1つですが、家計の収支というよりも資産の全体像の把握に重きを置いています。

マネーツリーなどいろいろなアプリを試してきましたが、アプリの中では一番だと思っています。

無料会員の場合、紐づけられるサービスは10個までなので少し不便です。ですが、逆に10個に収められるようにしようと考えるようになりました。

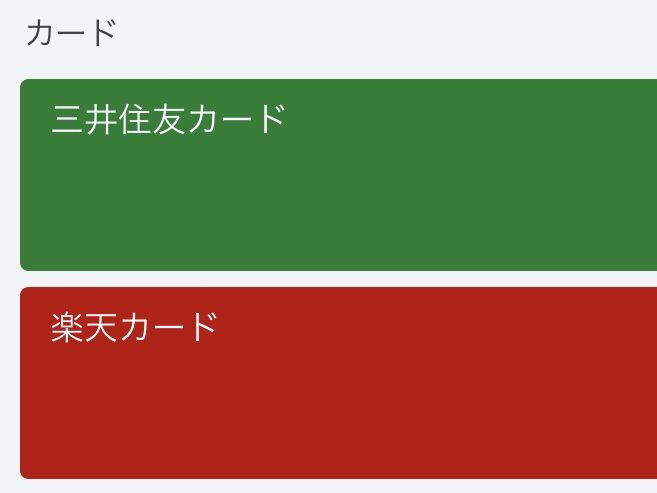

口座タブの設定状況

紐づけているサービス

現在紐づけているサービスは以下の10個です。

- あおぞら銀行(生活防衛資金)

- 住信SBIネット銀行(投資資金・プレゼント口座)

- 楽天銀行(生活費決済・投資資金)

- SBI証券

- 楽天証券

- 三井住友カード

- 楽天カード

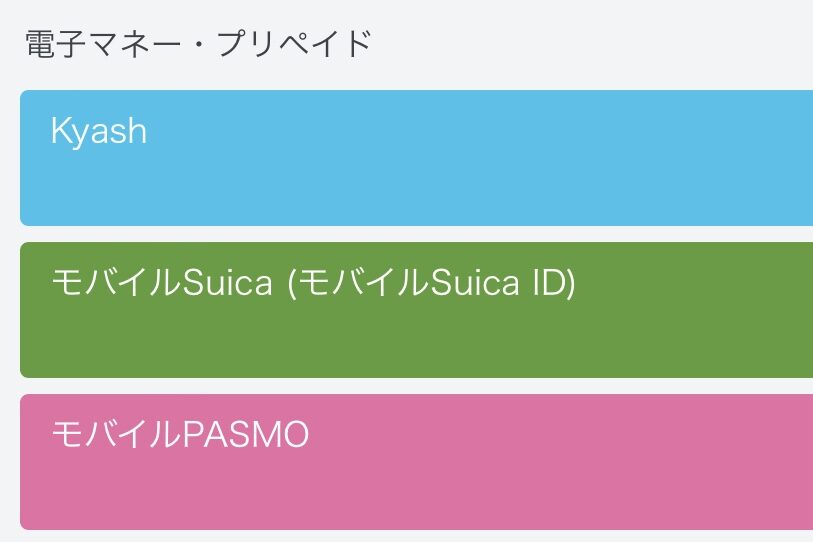

- Kyash

- モバイルSuica

- モバイルPASMO

銀行口座

資産の全体像の把握をメインにしていますので、銀行口座と証券口座の紐づけは必須です。

生活防衛資金

名前の通り、生活防衛資金を保管しておくための口座です。

生活防衛資金をいくら用意するか?はかなり意見が分かれる部分です。生活費の3か月分~半年分・100万~200万円と人によりそれぞれです。

私はサラリーマンなので、生活費の約3か月分が適切かなと思っています。それで足りない事案が発生した場合は最悪投信を売ればいいですし。

それに加えて、キリのいい100万円を目指して少しずつ積み立てています。

生活防衛資金の保管には、あおぞら銀行bank支店を利用しています。普通預金金利が0.2%なので、生活防衛資金を逃がしておくには最高の場所です。

auじぶん銀行もmax0.2%を始めましたね。それもあって、正直存在感は薄れてしまいましたが、まだまだ現役だと思います。

住信SBIネット銀行

主に投資資金や目的別口座の管理を行っている口座です。

マネーフォワードで連携しても、目的別口座や外貨預金もきちんと反映されていますね。

名前の通り住信SBIネット銀行を利用しています。

もともと、メインと生活防衛資金を紐づけていたので、適当な名前が思いつきませんでした。

メイン

メインの名前にふさわしく、給与振込とカードの決済を行っている口座です。

銀行は楽天銀行を利用しています。

少しずつSBI証券に移していますが、楽天証券向けの投資資金に回すこともあります。

銀行口座3つも必要?

本当は銀行口座も1つにまとめた方が楽だと思います。

正直、目的別口座をうまく活用すれば住信SBIネット銀行一つで十分事足りると思います。

しかし、住信SBIネット銀行はハイブリッド預金ですら預金金利が微妙です。どのみち微々たる違いですが、その違いをバカにできるほど裕福でもありません。

楽天証券との決別や金利環境の変動があれば、住信SBIネット銀行にまとめる可能性はあります。

しかし、まだまだ検討中ですのでしばらくはこのままです。

証券口座

証券の二大巨頭ですね。

現在はそれぞれの証券でクレカ積み立てを行っています。

もともとは楽天証券一本でした。

しかし正直な話、楽天の改悪が激しいのでSBI証券に軸足をずらしつつあります。

楽天証券のクレカ積み立て設定をマネックス証券やauカブコム証券に移すかも検討中です。つみたてNISAが楽天証券なので悩みどころです。

しかし、楽天証券の日本株のアプリが使いやすいのはマジです。

クレジットカード

資産の把握には必須ではありませんが、メインカードは一応紐づけています。

マネーフォワードで収支の管理も一緒にしようとチャレンジした名残です。

プリペイド

プリペイドカードにチャージした時点で、すでに使ったお金と考える人もいますが、残高が一定金額を超えるプリペイドカードは立派な資産だと私は思います。

自分が今いくら持っているのか?いくら使えるのか?を正確に把握するためにも紐づけた方がいいと思います。

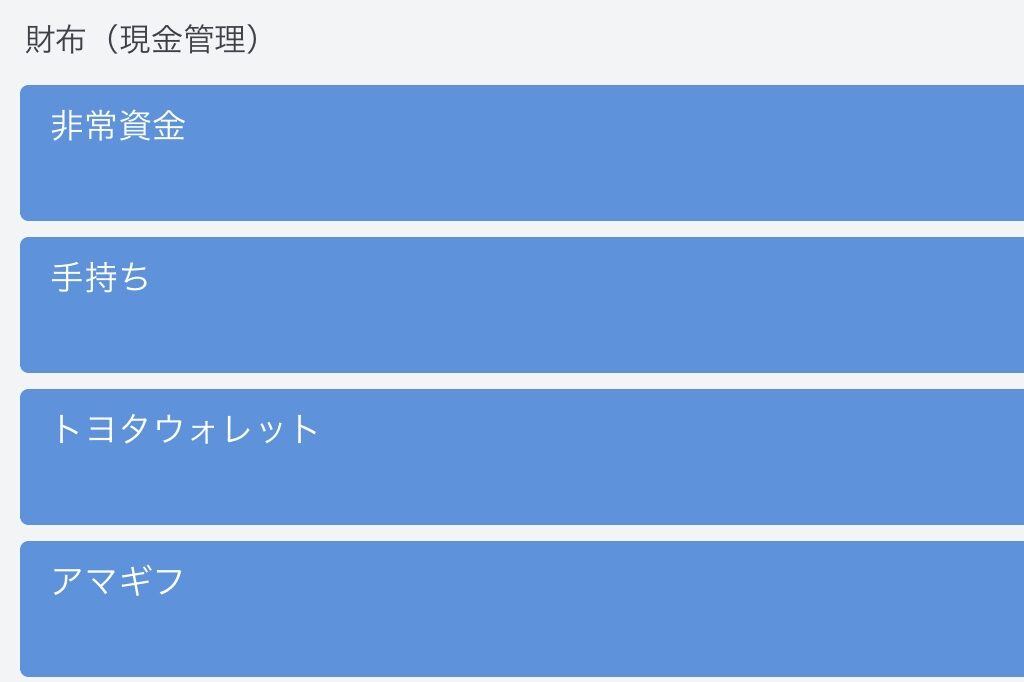

財布(現金管理)設定

財布(現金管理)として以下の3個を設定しています。

- 非常資金(現金が必要になった時用に手元に置いている現金)

- 手持ち(財布に入れている現金)

- トヨタウォレット(トヨタウォレットの残高)

- アマギフ残高

現金管理項目は外部連携をしていないので、上限の10個をこえて設定できます。

トヨタウォレットは現状紐づけができないので、現金管理として設定しています。

アマギフ残高は、アマゾンを連携することで確認することもできます。しかし、現在は10枠使い切ってしまっていますので、現金管理に入れています。

今後の入れ替え予定

無料会員は10個までしかサービスを連携できないため、定期的な見直しを行っています。

三井住友カードとモバイルPASMOは近々連携を解除すると思います。

- 三井住友カード:今後はKyashにチャージするための専用のカードにしていく予定のため

- モバイルPASMO:しばらくはSuicaをメインに使っていく予定のため

空いた枠にはAmazonを連携予定です。

いずれ楽天カードも解除するかもしれません。三井住友カードを消した後の様子を見てですね。

アフィリエイト報酬用にゆうちょ口座も開設しましたが、すぐに別の口座に移すことになると思います。なので、今のところは連携するつもりはないです。

マネーフォワードの良い部分

マネーフォワード上で更新するだけで全体の状況を把握できる

銀行やクレジットカードの明細はそれぞれ独立したアプリになっているので、複数保有していると確認するのが面倒になりますよね。

マネーフォワードを使えば、それぞれのアプリにログインしなくても一通り確認できます。

決済カードを1本化しているなら明細アプリでも十分だと思います。ですが、何枚かのカードを使い分けている場合は、マネーフォワードで一覧化して確認できるのは便利なのではないかと思います。

交通費などの面倒な項目をいちいち入力しなくてもいい

家計簿に交通費を入力するの面倒ですよね。

モバイルSuica等のアプリ上で確認することもできますが、鉄道会社をまたいだ乗り換えなどをすると別々に履歴が残りますし、電車に乗る頻度が高い人にはシンドイと思います。

マネーフォワードであれば、月初に一度連携することで前月の交通費をまとめて確認できます。

これはとても楽です。

連携できるサービスが豊富

これは意外と重要です。もちろん自分が使っているサービスを網羅できているのなら他のサービスでも問題ないです。

私の場合はこれまで複数の家計簿アプリを使用してきましたが、マネーフォワードが一番私が使用しているサービスとの相性がよかったです。

マネーフォワードもすべてのサービスを網羅とは言えませんが、現状トヨタウォレット以外は全て紐づけられています。

マネーフォワードのイマイチな部分

現金支払いやトヨタウォレットなど連携できないサービスでの支払いは手入力

マネーフォワードで収支管理をするうえでの最大のメリットは家計簿の自動化ですよね。

あれこれ毎回入力しなくても、自動で支出を更新してくれます。

しかし、現金支払いやマネーフォワードで連携できないプリペイドサービスを利用している場合、その支出は手入力しないといけません。

未だに現金の出番は多いですし、私は現在トヨタウォレットをメインで使用していますので、手入力の頻度が半端じゃありません。

手入力の頻度が多いとマネーフォワードの手入力は少し面倒

これはマネーフォワードの問題というより家計簿アプリ全般に言えますが、きちんと収支を管理しようとすると、カテゴリを選択しないといけません。

よく使うものは上にできてきますが、普段使わない項目を選ぼうとすると結構迷うこともあります。

新しくカテゴリを追加することもできますが、デフォルトのカテゴリは消せないので、気を付けないと逆にごちゃつきます。

交通系IC(特にSuica)の連携に結構失敗する

まず、Suicaの連携を連携をしようとすると画像認証が入ります。地味に面倒です。

それを乗り越えて連携プロセスに入っても、朝や夕方などの混雑するタイミングだと結構連携に失敗します。

これはおそらくマネーフォワードの仕様というよりSuicaの仕様だと思います。なので、マネーフォワードのイマイチな部分に挙げるのはちょっと違うかもしれません。ですが、現実問題として使い勝手が悪いです。

短いスパンで更新するのがあほらしくなって、今では月に一回、月初に前月分を取り込むタイミングだけ連携しています。

立替の管理が面倒

友人と食事や旅行に行った際、友人の分もまとめて支払ったりする場合が少し面倒です。

クレジットカードの明細には、友人の分もまとめた金額が支出として計上されます。

それを一度計算対象外にして自分の分だけを改めて入力するか、友人から回収した分を収入として入力しないといけません。

無料会員の場合の連携は面倒

有料会員との差別化は必要なので仕方ないですね。

ですが、やはりいちいち各サービスの中に入って連携ボタンを押して連携するのは面倒です。

「各明細アプリにログインして確認するよりはマシだけど・・・」みたいな感覚で複雑です。

無料会員の場合は自動更新の頻度も低いです。

500円/月が惜しくないなら、有料会員の方がストレスが少ないのは間違いありません。

支出の管理はスプレッドシート

上記では、マネーフォワードを利用した資産の管理を見てきました。

収支の管理はスプレッドシートで行っています。

スプレッドシートとは、言わずと知れたGoogle版のExcelです。

汎用性が高すぎるがゆえに、エンジニアはなんでもExcelに頼ってしまう面がありますが、もともとは表計算ソフト。家計簿などは十八番のはずです。

ですが普通に考えて、マネーフォワードと別にする理由がないですよね?

私の場合「マネーフォワードを利用する前にスプレッドシートでの支出管理体制を構築しきってしまった」というのが大きいです。

それでも最初はマネーフォワードとスプレッドシートの両方で支出の記録をしていました。

しかし、気付けば記録しているのはスプレッドシートだけになっていました。スプレッドシートの方が楽だったということだと思います。

スプレッドシートのなにがそんなにいいのでしょうか?

私のスプレッドシート家計簿

1年が1ブック。1ヶ月が1シートです。

前月の結果をコピーして、さっと手直しして月を切り替えます。

各項目も以下のようにいたってシンプルです。関数もSUMしか使っていません。

項目名:支出合計:支出明細

「支出合計:SUM(支出明細(列の端まで))」という形にしておけば、明細を横に並べていくだけでその項目の支出合計が確認できるようになります。

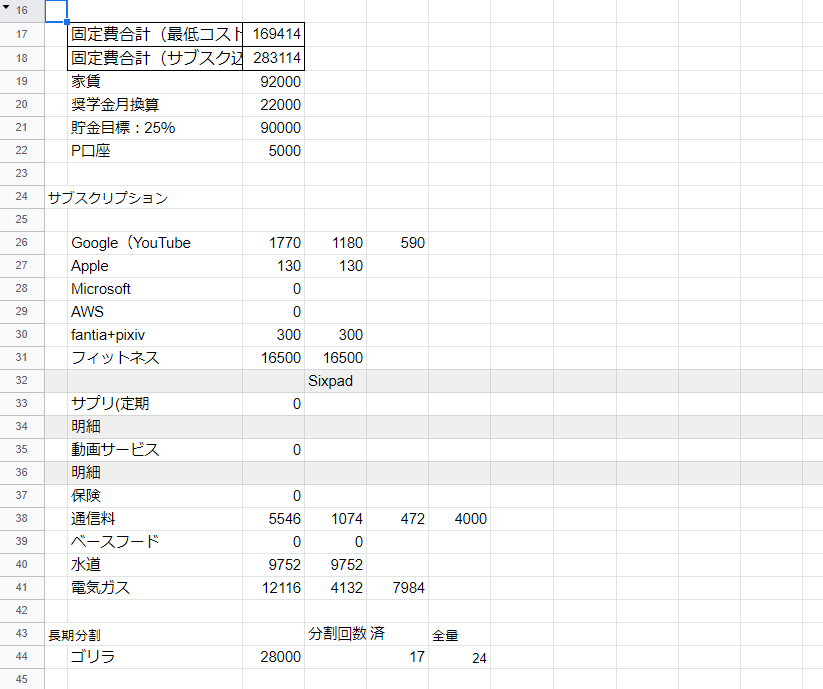

固定費エリア

家賃や光熱費、サブスクなど基本的に毎月発生する支出を定義するエリアです。

中~長期のローンなどを組んでいる場合もこちらに加えます。

こちらのエリアの合計が「固定費合計(サブスク込み)」として集計します。

ちなみに、家賃や光熱費などの仮に無職なっても発生する費用を「固定費合計(最低コスト)」としています。生活防衛資金の目安の一つになります。

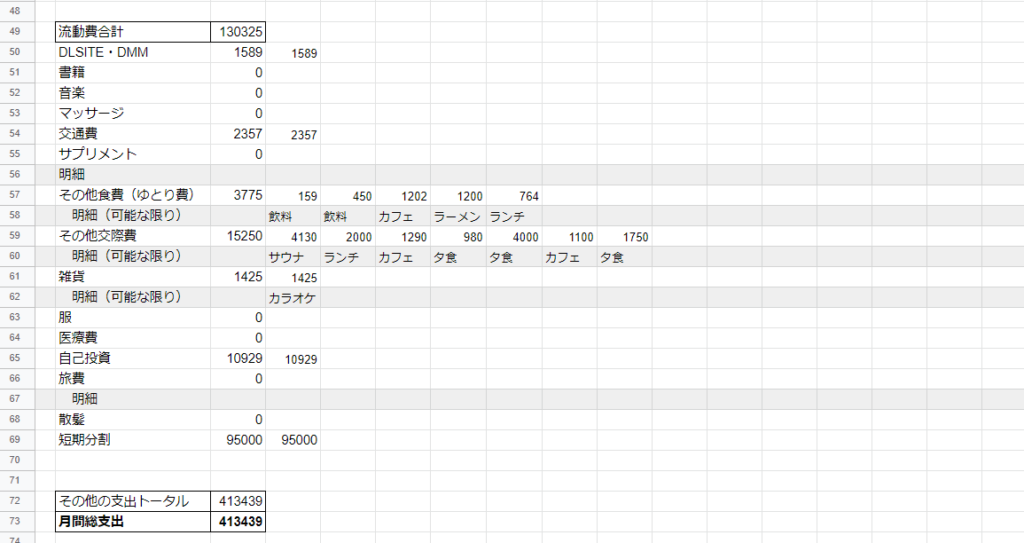

流動費エリア

流動費

支払いの有無や金額に大きなバラツキがある項目をこちらに定義しています。

カテゴリは本当に自分の好きなように定義して良いと思います。

私も何度も組み替えて今の状態になりました。

例えば、以前は外食をすべて「食費(外食)」としていました。現在は一人で食べた場合は「その他食費(ゆとり費)」、友人と食べた場合は「その他交際費」としてしています。

ちなみに、ゆとり費以外の食費は親と別で管理をしているのでこちらの家計簿には載せていません。

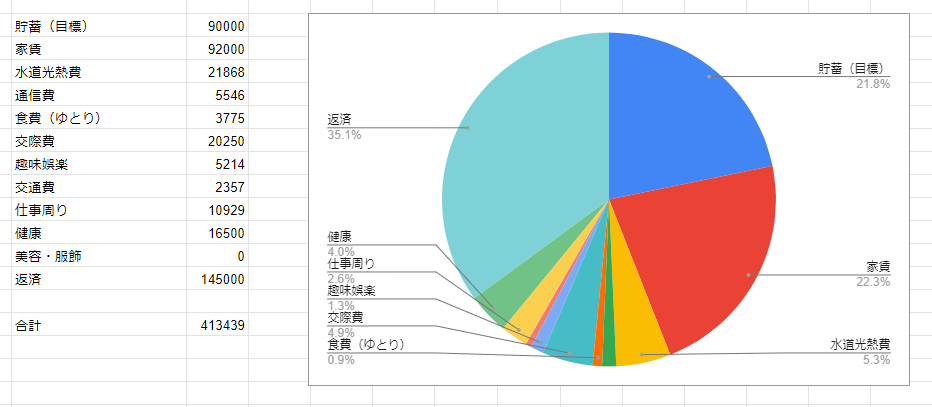

支出合計

固定費エリアの「固定費合計(サブスク込み)」と流動費エリアの「流動費合計」を足した結果が「月間総支出」となります。

※「その他の支出トータル」と「月間総支出」は現在同じです。

毎日出社していた時は、その時独自の支出がありました。その独自の支出と「その他の支出トータル」を足した結果が「月間総支出」でした。現在はあまり出社していないので使用していません。

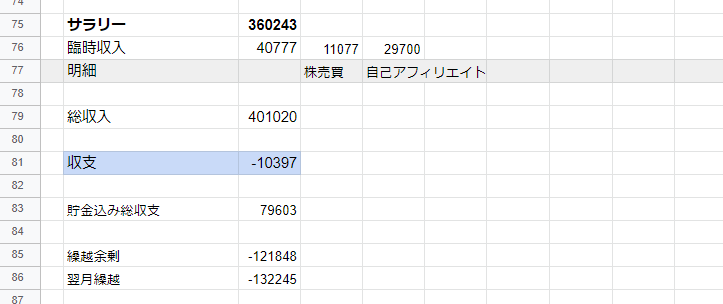

収入・最終収支確認エリア

収入

「サラリー」には、給与が振り込まれるまでは前月の値が入っています。

私はサラリーマンなので、基本的には交通費などの経費以外は変動しません。

なので、それでも十分予算感を確認できます。

また、株式関連・フリマ・自己アフィリエイトなどで得た収入は「臨時収入」として適宜入力します。

「サラリー」に「臨時収入」を加えて「総収入」とします。

収支

「総収入」から「月間総支出」を引いた結果がその月の「収支」となります。

月初~月末は、貯金を除いて今月あといくら使えるのか?の指標になります。そして、月末には実際の収支となります。

常にその月の収支を確認できるというのは、今月の状況をきちっと把握できるのでモチベーションの面でも大きいです。

「月間総支出」には貯金も含まれていますので、貯金を含めたその月の総手残りを「貯金込み総収支」としています。

繰越

「繰越余剰」は、前月までの収支の値の累計です。

この「繰越余剰」に今月の「収支」を加えた結果が「翌月繰越」となります。

この「翌月繰越」が翌月の「繰越余剰」に回されます。

昨年末に購入したドラム式洗濯乾燥機の費用が重くのしかかっていますので、しばらくは赤字を垂れ流しています。

スプレッドシートの利点

スマホ・タブレット・PCどれでも同じように確認・編集ができる

Googleのサービスですので、どの端末からでも同じようにアクセスすることができます。

出先ではスマホでパパっと。未入力が溜まっている場合はPCなどでガッツリと。

状況に応じて使用することができます。

マネーフォワードもPCで利用できますが、アプリ版とは結構UIが違います。同じようにとはいかないと思います。(無料会員の口座更新はぶっちゃけPC版の方がやりやすいです。)

支出項目を自分に最適化できる

一から家計簿を作ることになるので、支出のカテゴリを思い通りに設定できます。

例えば、私はサラリーマンなので家計簿アプリによくある税金のカテゴリは不要です。

自分にまったく関連のないカテゴリはノイズでしかありません。

自分でカテゴリを作成する場合、最初は過不足があったりします。しかし、徐々に最適化が進むと自分専用の家計簿感がすごいです。

手入力はマネーフォワードより楽

マネーフォワードだと、支出に対してカテゴリを当てはめていきますが、私のスプレッドシートの場合、カテゴリに対して支出を当てはめていくことになります。

定期的な改善を通して自分の中で必要なカテゴリが完成しているので、金額を入力するだけですぐに入力が完了します。

立替支払いなどをした場合も、自分の分の金額を入力するだけで済みます。

工夫ひとつでいくらでも機能を拡充できる

スプレッドシートはかなり自由度が高いです。

なので、「こんなことを確認出来たらいいなぁ」ということも、少し工夫すれば実現できる可能性が高いです。

例えば、私は「毎月の赤字・黒字は把握できるけど、今年のこれまでの累計がどうなのか把握したいな」と思ったことがあります。この問題は「繰越余剰」・「翌月繰越」の導入で解決できました。

また、カテゴリごとのグラフ表示だって簡単に作成できます。

まぁ正直、グラフなんて普段は見ませんけどね。

ポイントの扱いはどうしている?

家計簿などを使い始めると、ポイント扱いに結構困りませんか?私は結構悩みました。

ポイントを貰った時点で収入にする?

ポイントを使った時点で値引きとして反映する?

など。

いろいろ試した結果、私は使った時点で反映することにしました。

- ポイントで値引きした場合は値引き後の価格を家計簿に反映

- 仮にすべてポイントで支払った場合は家計簿に載せない

- キャッシュバックや残高へのチャージなどにポイントを利用した場合は収入

- 投信のポイント投資なども収入

ざっくりこのような感じです。

ポイントを貰った時点で収入にしてしまうと、失効してしまった時などに扱いに困ります。

それに、出口で使い切って初めてポイントに価値があると考えると、やはり使った時点で反映が正解な気がします。

コメント