みなさんは、投資していますか?

NISA口座の開設も確実に増えていっているみたいですし、投資信託積み立てをしている人・そろそろ始めようと思っている人も多いんじゃないかと思います。

でも投資戦略って人の数だけあるので悩みますよね。私も定期的に悩んでいます。

S&P500一択?全米株式一択?オルカン一択?レバナスに飛び込む?

YouTubeや各ブログでも各々がいろいろな方針を語っていますね。

なので、私も現状の積み立て設定について公開していこうと思います。

私の考えが最適解だとは思っていません。ただ、現状とても心地の良いラインで積み立てを続けられています。なので、少しでも参考になったら嬉しいです。

本当に投信積み立ては有効な戦略なのか?

インデックス連動型投資信託の積み立てによる資産形成は、多くの人が有効だと思っていると思います。私も思っています。

ですが、なぜそのように思うでしょうか?

集中投資は大変だし怖い

株式投資といえば、なんといっても個別銘柄への投資でしょう。花形だと思います。

定期的に配当金を受け取りながら、株価の値上げを期待する。魅力的ですね。

ですが、個別銘柄への投資は大きな資金が必要になります。

また、株価も配当も安定している会社を見定めるのも大変です。

必然、集中投資になりがちです。

そして、集中投資は一度追い込まれると地獄を見ることになります。

- 一度上場廃止に追い込まれた昔のJAL

- 破産した山一証券

- ライブドア・ショック

- 震災後の東電

過去にはこれらの事件で資産が溶けた人が一定数存在します。

最近だと、バルミューダが5000円台から2000円台に落ちたりなどもありましたね。一気に資産が半分以下になってしまうのは怖いです。

インデックス投資信託による分散投資は安心感がある

個別株への集中投資は怖いという話をしてきましたが、ではインデクス投資信託はどうなのでしょうか?

インデクス投資信託に用いられるインデックスは、その国や地域を大きく包み込んだ指数に連動するように値動きします。

日経平均もインデクスの1つです。日経平均の中には聞いたこともない会社もあるでしょうが、超が付く有名企業も沢山ありますね。

つまり、購入している投資信託は1種類でも、その中身はかなりの銘柄に分散されていることになります。

なので、暴落することはあっても個別株のように消滅する危険性はとても低いです。

また、構成銘柄のうちの1社が大変なことになっても、他の会社がそれ以上に盛り返せばむしろ値が上がる可能性だってあります。

それに加えて、後述するドルコスト平均法による積み立てを続けた場合、暴落すら味方にできる可能性があります。

そういう意味では、投資した会社と運命共同体を強いられる個別株投資よりも、かなり安心感ある投資と言えると思います。

ドルコスト平均法は負けにくい戦略

投信積み立てとドルコスト平均法は、切っても切れない関係ですよね。

一定額の投資信託を一定の間隔で買い続けることで実現している人が大多数です。

こうすることで、基準価格が下がった時には沢山購入し、基準価格が上がった時は少なく購入します。

例えば、毎月1万円投資するとします。

1万口で基準価額が12,000円の投資信託の場合1口12円です。

1万円で833口購入できます。

総資産(保有口数×1口価格):9,996円。

1万口で基準価額が10,000円の投資信託の場合1口10円です。

1万円で1000口購入できます。

総資産(保有口数×1口価格):18,330円。

1万口で基準価額が14,000円の投資信託の場合1口14円です。

1万円で714口購入できます。

総資産(保有口数×1口価格):35,658円。

基準価格が下がると、その分資産額が減ってしまうので辛いですが、その分沢山の口数を購入できていますね。

口数を沢山購入できればできるだけ、基準価格が上がった時に大きなリターンを得ることができます。

もちろん、ドルコスト平均法は投資の世界における銀の弾丸ではありません。

しかし、時間も知識も豊富ではない我々一般人が、脱落しないで投資を続けるという点において、最も可能性が高い方法だと思います。

たしかに証券会社が一番儲けている

「投資信託がダメ!」という人の中には、「投資信託はあくまで証券会社が儲けるための商品。個人が買っても儲けなんて出ない」という人も居ます。

もちろん、投資信託は管理手数料を稼げる証券会社がもっとも利益を得られる商品です。

ですが、インデックスに連動するように自分で個別株を買いそろえるなんて、石油王でもないと無理でしょう。

仮に資金があっても個人で何百社もの株式の管理ができるとも思えません。

なので手数料は正当な報酬だと思います。

ぼったくり商品ももちろんありますが・・・。

実際の私の投信積み立て

これまで、投信積み立てが比較的安全でありながら、資産の成長を望める投資であることを説明してきました。

では、実際私はどのように投資信託の積み立てを行っているのでしょうか。

アセットアロケーションとポートフォリオ

アセットアロケーションやポートフォリオは本来、保有資産の内訳を表すものです。

なので、過去に積み立てていた分や個別株なども含めた保有割合にするべきなのですが、今回は投信積み立てを内訳を表すのに使用します。

アセットアロケーションとは?

保有資産をマクロな視点で見た資産配分です。

例えば、以下のようにグループ分けを行います。

- イオンのような個別銘柄株式・日経平均インデックス ⇒ 国内株式

- 新興国株式インデックス・先進国株式インデックス・全米株式インデックス ⇒ 海外株式

- 日本国国債・トヨタファイナンスの債権 ⇒ 国内債券

- 米国債券 ⇒ 海外債権

- 国内不動産・国内リート ⇒ 国内不動産

- 海外不動産・海外リート ⇒ 海外不動産

国内株式はこれくらい持っていたい、海外株式はこれくらい持っていたいという方向性を定めるものです。

ポートフォリオとは?

簡単に表現すると、自分が保有している金融商品の内訳です。

アセットアロケーションで 国内株式としていたものを、トヨタ・ソニーと細かく内訳を確認するものです。

投信積み立てのアセットアロケーション

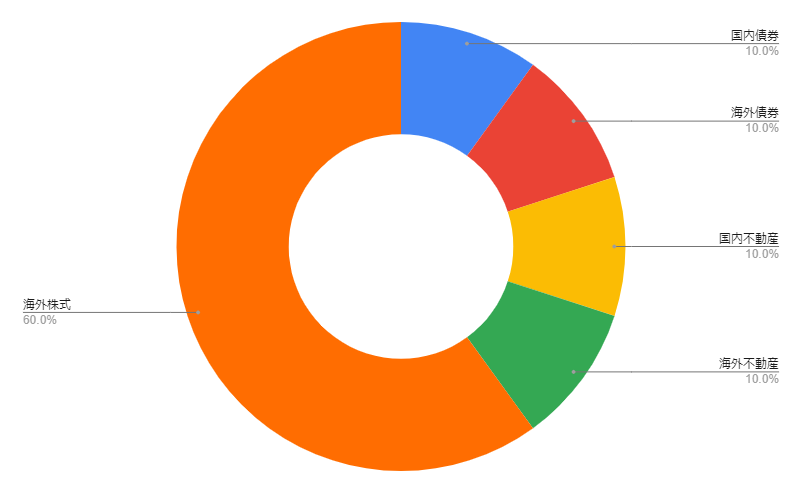

私のアセットアロケーションについての考え方は以下の通りです。

- 引き続き、海外株式(特にアメリカ)の成長に期待

- 不動産関連価格は引き続き安定して成長すると期待

- 債権への分散投資も取り組む

基本思想は、「アメリカを基軸にしつつ、全世界に対して広く分散投資をする」となります。

それぞれの方針に切り分けた結果が以下のグラフです。

未だに悩んでいる部分もある

国内の不動産については結構悩ましい部分もあります。

今後人口が減っていくことが分かっている日本において、不動産の価値を維持するのは難しいのではないか?と考えることもできます。

しかし、それと同時に今後は今以上に都市圏に人口が集中することになり、都市圏の不動産価格は上昇を続けるかも?と考えることもできると思います。本当に悩ましいです。

リスク資産の割合について

また、資産の割合についてですが、一般的に「100-自分の年齢=リスク資産の割合」と言われています。

私の現在のリスク資産は80%です。私は30代なので本当は70%が適切ということになります。しかし、独身ですし資産額も少ないでのリスク資産の割合を強めにしています。

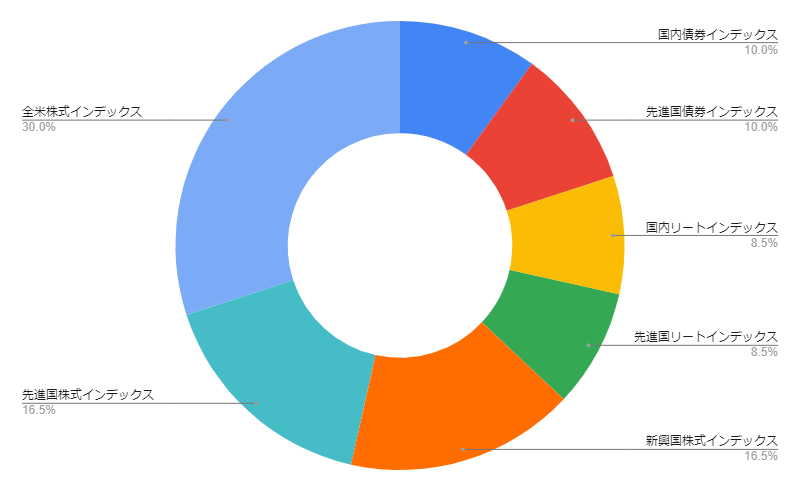

ちなみに、日本の年金を運用しているGPIFの「2020年4月1日からの5カ年における基本ポートフォリオ」は以下のようになっています。

リスク資産は50%ですね。

ある程度資産を積み上げきったら、こういう配分が成長性と安全性のバランスが取れるということなんでしょうね。

投信積み立てのポートフォリオ

上記で、アセットアロケーションについて確認しました。

ここからはアセットアロケーションに従って、どのように投資信託を積み立てているのか、ポートフォリオを見ていこうと思います。

現在は下記の7銘柄、計10万円の積み立てを続けています。

- 国内債券インデックス(eMAXIS Slim):10,000円

- 先進国債権インデックス(eMAXIS Slim):10,000円

- 国内リートインデックス(eMAXIS Slim):8500円

- 先進国リートインデックス(eMAXIS Slim):8500円

- 新興国株式インデックス(eMAXIS Slim):16,500円

- 先進国株式インデックス(eMAXIS Slim):16,500円

- SBI・V・全米株式インデックス・ファンド:30,000円

eMAXIS Slimシリーズ好きすぎますね。

ちなみに、リートインデックスとは不動産投資信託に連動する指数です。ホテルやオフィスビル等が中心になります。

表にするとこんな感じです。

実は、微妙に海外株式とリートインデックスの割合がアセットアロケーションとずれてしまっています。

これはクレカ積み立ての設定時にうまく調整ができなかったためです。

まあ、アセットアロケーションの方はキリが良い数字にしちゃっているので、誰しも多少の誤差は出ると思います。

私の投信積み立て設定に対して疑問を持たれそうなところ

国内株式は持たないの?

株式インデックスは海外株式だけ購入しています。

国内株式は、たまに個別株を売買したりしています。

1単元購入すると一気にうん十万が国内株式の資産クラスに入ってしまうので、インデックスの積み立ては不要だと考えています。

なんで先進国と新興国とで分けているの?

全世界投資を目指すなら、オルカン(eMAXIS Slim 全世界株式(オール・カントリー))やVT連動投資信託一択ではないのか?

はい、その考えもわかります。私も実際最初はオルカンを購入していました。

しかし、オルカンの場合、先進国株式と新興国株式の割合を自分で決めることができません。

オルカンの目論見書を確認すると、新興国株式の割合は12%です。(2022年3月21日時点)

私は超長期の目線で考えた場合、新興国の大幅な成長も十分にあり得ると思っています。

ですので、eMAXIS Slim 新興国株式インデックス・eMAXIS Slim 先進国株式インデックスを半々で購入しています。

全米株に倍プッシュしてるけどS&P500にはしないの?

大前提として、全米インデックスとS&P500は長期で見た場合大きな差はありません。

なので、基本は好みになると思っています。

そのうえで言いますと、私が積み立てているeMAXIS Slim 先進国株式インデックスは、MSCIコクサイ・インデックスに連動しています。

こちらのインデックスは中・大型株に連動するので、S&P500寄りということになります。

なので、どうせなら小型株の成長性に期待しようと、米国の小型株も対象にする全米株式の方を選択しました。

金などのコモディティは積み立てないの?

ポートフォリオの一部に、金などのコモディティ資産を組み込むことは少し前から推奨されていますよね。

私も一時期金価格連動ETF購入してました。

ウクライナ侵攻時に天井感があったので一度売りましたが。

しかし、金などのコモディティ資産はそれ自体は利益を生み出しません。

なので、手数料が発生し続ける投資信託の積み立てはあまり良くないという印象です。

個人的には、資金に余裕があるときにETFか現物を買う方が良いと思います。

個人的にお勧めの証券会社

私としては、SBI証券をお勧めします。

やはり、楽天証券の投信保有ポイントとクレカ積み立ての改悪が大きすぎます。

SBI証券の場合、三井住友カードゴールド(NL)によるクレカ積み立てで1%還元を得ることができます。投信保有ポイントの還元率もいいです。

ですが、サイトの使いやすさという点でいえば、楽天証券は未だにとても良いです。

ですので、両方開設して、楽天証券で証券会社の使い方に慣れてから、実際の投資はSBI証券で行うこれが一番お勧めになります。

auカブコム証券+au Payカードのクレカ積み立ても1%還元になりました。なので、au系の方はauカブコム証券から始めるのも良いと思います。

ただ、先日口座開設をしてみましたが、あまり使いやすいUIではないと思います。やはり、こちらも一緒に楽天証券を開設しておくと良いと思います。

コメント